Riester-Baufinanzierung

Durch Wohn-Riester kann man sich die Vorteile der Riester-Förderung auch für die Finanzierung des Eigenheims als Altersvorsorge nutzbar machen. Als Immobilienbesitzer kann man damit auf staatliche Unterstützung beim Immobilienerwerb bauen. Durch das Altersvorsorge-Verbesserungsgesetz ist Wohn-Riester flexibler geworden.

Wohnriester kann man als Annuitätendarlehen oder durch den Einbau von Bausparverträgen gestalten.

Das Wohn-Riester-Annuitätendarlehen kann von allen zulagenberechtigten Personen genutzt werden, die den Bau bzw. Kauf einer Immobilie nach dem 1.1.2008 getätigt haben bzw. diesen planen. Es handelt sich dabei grundsätzlich um ein Annuitäten-Darlehen, bei dem die Förder-Zulagen jedoch direkt in die Tilgung fließen. Somit können Darlehensnehmer durch eine geringere Tilgungsleistung die monatlichen Raten senken oder bei entsprechend höherer Tilgung die Laufzeit des Darlehens verkürzen. Um die Zulagen optimal auszunutzen, besteht ein Sondertilgungsrecht bis zu einer gewissen Höhe jährlich.

Das Wohn-Riester-Annuitätendarlehen wird jedoch nur von wenigen Banken angeboten.

Beim Bausparmodell fließen die Zulagen als zusätzliche Ansparleistung in den Bausparvertrag.

Aber Achtung: Die Förderung fließt von Beginn an. Im Rentenalter steht dann aber die nachgelagerte Besteuerung an. Und das sollte man sich ebenfalls von seinem Berater vorrechnen lassen.

Annuitätendarlehen

Bei einem Annuitätendarlehen kann sich der Kreditnehmer auf eine gleichbleibende finanzielle Belastung verlassen. Er muss über den gesamten Rückzahlungszeitraum einen immer gleichen Rückzahlungsbetrag leisten. Die Annuitätenrate setzt sich aus einem Zins- und einem Tilgungsanteil zusammen. Dadurch, dass mit jeder Rate ein Teil der Restschuld getilgt wird, verringert sich die Zinsbelastung, die auf Grundlage der verbleibenden Schuld berechnet wird, immer weiter. Der Tilgungsanteil steigt auf Grund der sinkenden Zinsbelastung innerhalb der einzelnen Raten kontinuierlich.

Tilgungsdarlehen

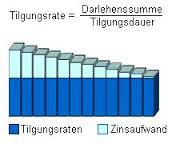

Mit einem Tilgungsdarlehen vereinbart man, einen Kredit zu linearen Tilgungsbeträgen zurückzuzahlen.

Dies bedeutet, dass über den gesamten Zeitraum, der für die vollständige Abzahlung des Betrages, zu jedem Fälligkeitsdatum, zum Beispiel monatlich, genau die gleiche Summe für die Tilgung selbst anfällt – die Zinsen werden jeweils auf den neuen Betrag (also die Kreditsumme minus den Tilgungsbeträgen) berechnet, wodurch sie von Mal zu Mal geringer werden.

Volltilger-Darlehen

Volltilgerdarlehen sind eine spezielle Variante der Baufinanzierung. Anders als bei üblichen Hypothekendarlehen werden Volltilgerdarlehen während der Laufzeit komplett getilgt. Angesichts von Laufzeiten von etwa 15 bis 20 Jahren wird daraus bereits deutlich, dass Volltilgerdarlehen sich an eine einkommensstarke Zielgruppe richten. Um diesen Tilgungsplan einhalten zu können, ist eine anfängliche Tilgung in der Größenordnung von drei Prozent oder mehr erforderlich.

Der Zinssatz eines Volltilgerdarlehens ist über die gesamte Laufzeit festgeschrieben. Diese Art der Finanzierung ist daher gut planbar, da die monatliche Belastung stets gleich bleibt. Eine gute Planung ist allerdings auch vonnöten, da diese Finanzierungsvariante sehr unflexibel ist. Es ist weder eine Aussetzung der Tilgung noch eine Sondertilgung vorgesehen. Der Darlehensnehmer muss also während der gesamten Laufzeit in der Lage sein, diese konstante monatliche Belastung ohne Unterbrechung zu tragen.

Forward-Darlehen

Sie können bereits heute die Zinsen für ein Darlehen vertraglich fest vereinbaren, das erst in der Zukunft beginnt. Nehmen wir an, bei Ihrer bereits bestehenden Baufinanzierung läuft die Zinsbindung in 2 Jahren aus. Sie können sich die heutigen Niedrigzinsen jetzt schon sichern und für den Termin in 2 Jahren jetzt schon die neuen Zinsen vereinbaren. Somit brauchen Sie keine Angst vor steigenden Zinsen haben. Das alte Darlehen läuft noch 2 Jahre zu den bisherigen Bedingungen weiter, und nach Ablauf des Altdarlehens treten die Vereinbarungen des neuen Forward-Darlehens in Kraft.

Für die Vorlaufzeit, die sog. Forward-Zeit, wird in den neuen Zinssatz ein Aufschlag eingerechnent. Je länger die Vorlaufzeit ist, desto höher ist der Aufschlag.

Ein Forward-Darlehen kann man max. für 5 Jahre im Voraus abschließen.

In unserem Video ist das alles gut erklärt, schauen Sie einfach mal rein.